シンガポールや香港など、海外の金融機関に口座を 開設して投資するメリットとは? 日本で取り扱って いない高利回りの債券など、海外投資の魅力を紹介!

ファイナンシャル・プランナー(FP)の花輪陽子です。これまでも日本の皆さんに向けて、シンガポールにいながらFPの活動をしてきましたが、2018年からはシンガポール在住の方々に向けても、本業の活動を始める予定です。

その一環で、「IFA(アイエフエー)」と呼ばれる独立系ファイナンシャルアドバイザー、プライベートバンカー、金融機関の方などとミーティングをする機会も増えてきました。今回は、そんな出会いを通じて実感した、シンガポールや香港で取り扱う金融商品の魅力についてお伝えしたいと思います。

日本人の資産は大部分が現金・預金だが、海外では株や投資信託、投資型の保険を保有する人も多い

日本銀行が発表している「家計の金融資産構成」(※データは2017年3月末時点)によると、日本人の資産構成は現金・預金が51.5%、債務証券1.4%、投資信託5.4%、株式10%、保険・年金・定型保証28.8%、その他2.9%となっています。

対して、米国は現金・預金が13.4%、債務証券5.6%、投資信託11%、株式35.8%、保険・年金・定型保証31.2%、その他2.9%。

ユーロエリアは現金・預金が33.2%、債務証券3.2%、投資信託9.2%、株式18.2%、保険・年金・定型保証34%、その他2.3%です。

このデータからわかるように、日本人の資産は圧倒的に現金・預金が多くなっています。対照的に、米国では株や投資信託を資産に組み入れている人も少なくありません。また、英国などでは保険の構成割合が非常に高くなっているのですが、保険といっても保障が主目的ではなく、日本の「変額年金保険」のような投資型の商品が一般的です。

ちなみに、シンガポールでも投資型の保険が人気です。予定利率が3%以上の商品が一般的ですが、これだと大体24年ほどで元本の倍になる計算です。

日本では保険の予定利率が低下し、保険で資産形成をするのが難しくなっているので、シンガポールで注目されている投資型の保険は、とても魅力的に映ると思います。しかし、日本に住んでいる人は、原則として外国の保険を買うことができません。ただし、海外で働いているなど、日本に居住していない期間は購入できるため、帰国が決まると余ったお金で保険を買う人もいます。

日本にいながら海外投資はできるが、海外の金融機関にわざわざ口座を開設する投資家も!

それにしても、日本と異なり、海外では預金・現金以外の金融商品が積極的に買われているのはなぜでしょうか?

もちろん、「投資教育が日本より徹底されているから」といった理由もあるでしょうが、それに加えて「金融商品のラインナップが日本と異なっている」という事情も、背景にあるはずです。

先ほど例に挙げた、シンガポールの高利回りが期待できる投資型保険もそうですが、海外には日本にない金融商品がたくさんあります。日本の金融機関を通じて買える海外の金融商品(株や国債、海外ETFなど)もありますが、日本の投資家の中には、日本では買えない金融商品に魅力を感じている人も多いです。なかには、海外の金融商品を買うために、わざわざ海外(主に香港やシンガポールなど)にわたって、現地の金融機関で口座を開く人もいます。

ちなみに、香港やシンガポールの税制は日本よりも有利だと言われます。たとえば、株式投資の値上がり益や配当収入には税金がかかりません。とはいえ、海外の金融機関で口座開設し、投資をしても、日本に居住している場合は、日本の税制に従わなければならないので、税金のお得さを享受することはできません。

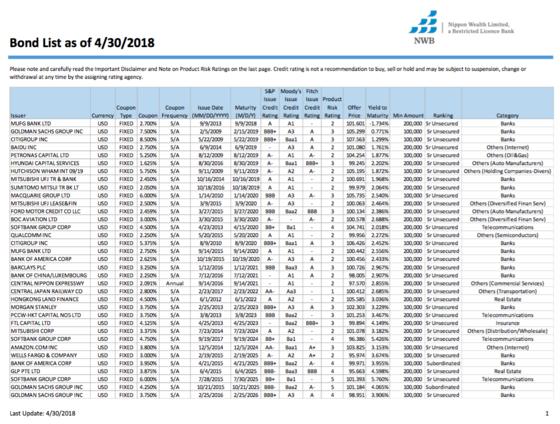

香港やシンガポールの金融機関は、日本で販売されていない超大型グローバル企業の社債などを取り扱う

海外の金融商品を現地の口座で取引する場合、個別株に関しては、日本の証券口座を通じて投資しても、現地の口座から投資しても、それほどの差はありません。

日本の金融機関と、たとえば香港・シンガポールなどの金融機関で大きく異なるのは、外国債券や外国投資信託のラインナップです。日本の金融機関が取り扱う外国債券は、米国債など限られたものだけですが、たとえば香港の金融機関では、「マイクロソフト」や「アップル」の社債なども取り扱っています。

こうした超大型グローバル企業の社債は、購入単位が1000万円~などとなっていて、かなり必要投資金額が大きくなっています。しかし、富裕層はグローバル企業の社債をポートフォリオに組み入れることが多いです。社債の場合、会社が倒産しない限りは元本が保証され、利回りが最低でも3%程度は確保できるからです。日本の低金利な預金や国債に比べると、はるかに魅力的です。

それでは、なぜ日本の証券会社には、こうした外国債券の取り扱いが少ないのでしょうか? いくつもの理由があると考えられますが、その一つは手間やコストの問題です。

一般に、債券や投資信託を購入する場合、投資家は事前に目論見書を確認する必要があります。香港やシンガポールなどは英語圏なので、英語の目論見書があればよいのですが、日本だとそうは行きません。英語の開示資料を日本語に翻訳するには、手間やコストがかかります。

これはほんの一例ですが、こうした言葉の障壁や法制度の違いなどから、日本で取り扱いづらい金融商品も、香港やシンガポールにはたくさんあるのです。また、現地通貨だけでなく、米ドルなど外貨で運用することが可能なところも、魅力の一つと言えるでしょう。

シンガポールの金融機関は非居住者が口座開設しづらい!これから狙うなら香港の金融機関に注目を

海外の金融商品に魅力を感じた場合、日本にいながら投資するには、やはり海外の金融機関に口座を開く必要が出てきます。

しかしながら、現在、シンガポールの金融機関は、非居住者が新規で口座開設をすることを厳しく制限しています。資産を預けて運用の助言をもらったり、運用を一任したりできるプライベートバンクは、非居住者でも利用できるものの、最低預入額が億単位など、かなりハードルが高く、一般の人が利用するのは難しくなっています。

それよりは比較的ハードルが低く、日本人にとって狙い目なのが「香港の金融機関」です。日本の個人投資家で、日本語での対応を希望する場合は、新生銀行などが出資している「Nippon Wealth Limited, a Restricted Licence Bank(NWB)」、英語でも問題のない人はHSBC香港などを利用していることが多いです。

もし、こうした金融機関に興味を持ち、口座を開設してみたいという方は、事前にサイトで必要書類を確認してから渡航することをおすすめします。

私自身も香港で行われるNWBのセミナーに行こうと思っています。旅行も兼ねて、海外でのセミナーや金融機関の視察をしてみるのも、面白いと思います。LCCを利用すれば安価ですし、頑張れば日帰りで帰れなくもない距離です。

前述のように、今、シンガポールの金融機関は口座開設などのハードルが高くなっていますが、今後も香港やシンガポールを含む海外の金融機関や金融商品で興味深い情報があれば、随時レポートしていきたいと思います。

| 【おすすめのピックアップ記事!】 | |

| ■ | 「アメリカン・エキスプレス」ブランドで もっともお得なクレジットカードはどれだ!? 年会費無料で使えるお得な特典も紹介! |

| ■ | 「米国株」で年間100万円超の配当を得る投資家が 成功する投資法を伝授! P&G、コカ・コーラなど 50年超の連続増配株や、好業績な高配当株に注目! |

※クレジットカードの専門家2人が選んだ、2022年の最強カードは?⇒【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!

【2022年3月1日時点・最新情報】◆還元率、年会費etc.で比較! 人気のおすすめクレジットカード | ||||

| 還元率 | 年会費(税込) | ブランド | 電子マネー対応(ポイント付与対象) | カードフェイス |

◆楽天カード | ||||

| 1.0~3.0% | 永年無料 | VISAJCBMasterAMEXを | 楽天Edy(楽天Edyへのチャージ分は還元率0.5%) | |

| 【楽天カードのおすすめポイント】楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! | ||||

| 【関連記事】◆【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(最優秀メインカード部門)◆「楽天カード」よりも「楽天プレミアムカード」のほうが得をする“損益分岐点”が判明! 楽天市場で年36万円を利用しない限り、年会費無料の「楽天カード」で十分!◆「楽天カード」にメリット追加で還元率もアップ!さらに「楽天カード」と「楽天モバイル」の兼用でスマホ代の節約+楽天ポイントがザクザク貯まる! | ||||

◆三井住友カード(NL) | ||||

| 1.0~3.0% | 永年無料 | VISAMaster | iD | |

| 【三井住友カード(NL)のおすすめポイント】2021年2月に申し込み受付が始まった「三井住友カード」の新しいクレジットカードで、券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、セブン-イレブン、ファミリーマート、ローソン、マクドナルドで「Visaのタッチ決済」または「Mastercardコンタクトレス」で支払うと、還元率5%に大幅アップ(※)するので、コンビニやマクドナルドを日常的に利用する人におすすめ! さらに、獲得できる「Vポイント」は、dポイント、Pontaポイント、楽天ポイント、Tポイント、ANAマイルなどに交換できるほか、「1ポイント=1円」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力!(※ 一部店舗では還元率5.0%とならない場合あり。また、一部店舗では「Visaのタッチ決済」および「Mastercardコンタクトレス」が利用不可。) | ||||

| 【関連記事】◆「三井住友カード(NL)」は年会費無料+高還元+最短翌日発行の“三拍子”が揃ったおすすめカード!「コンビニ3社&マックで最大5%還元」の特典は利用価値あり!◆「三井住友カード(NL)」は、年会費無料&コンビニ3社で最大還元率5%のお得なクレジットカード! カード情報を記載していないので、セキュリティも抜群! | ||||

◆Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | ||||

| 1.875%(※1) | 4万9500円 | AMEX | - | |

| 【Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのおすすめポイント】2022年2月24日に誕生した「スターウッド プリファード ゲスト アメリカン・エキスプレス・カード(SPGアメックス)」の後継カード。SPGアメックスと同じく、通常100円につき3ポイントが貯まり、「6万ポイント⇒2万5000マイル」の高い交換レート(=還元率1.875%!)でANAやJALなどの航空会社40社以上のマイルに移行可能! しかも、ポイントの有効期限は「最後にポイントが増減した日から2年間」なので“実質”無期限でマイルを貯められるのも大きなメリット。また、世界的ホテルグループ「マリオット・インターナショナル」との提携カードなので、カードを保有するだけで上級会員資格「ゴールドエリート」が手に入り、客室のアップグレードや14時までのレイトチェックアウトなどの特典が利用できる。さらに、年間150万円以上を利用したうえでカードを更新すると、シェラトンやウェスティンなどの同グループのホテルに2名まで無料で1泊できる「無料宿泊特典」(※2)がもらえるほか、年間400万円以上を利用するとワンランク上の会員資格「プラチナエリート」が手に入り、最大でスイートまでの客室アップグレード、朝食無料サービスなどの豪華特典が利用可能に! 家族カード1枚は年会費が無料(2枚目以降は年会費2万4750円・税込)になり、夫婦や家族でポイントが貯めやすくなっている。(※1 6万ポイントを一度にマイルに移行した場合。1マイル=1.5円換算。※2 交換レートで5万ポイントまでのホテルに宿泊可能。追加で最大1万5000ポイントを支払って、6万5000ポイントまでのホテルに宿泊することも可能) | ||||

| 【関連記事】◆「Marriott Bonvoyアメックス」のメリットを解説!「SPGアメックス」の後継の「プレミアム」なら、年400万円の利用で「プラチナエリート」資格を獲得できる!◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう!(Marriott Bonvoy アメックス・プレミアム編) | ||||

| 還元率 | 年会費(税込) | ブランド | 電子マネー対応(ポイント付与対象) | カードフェイス |

◆JCB CARD W(ダブル) | ||||

| 1.0~3.0% | 永年無料 | JCB | QUICPay | |

| 【JCB CARD W(ダブル)のおすすめポイント】39歳以下の人だけが申し込める、年会費無料の高還元クレジットカード!(40歳以降も継続して保有可能)通常還元率は1%、「ORIGINAL SERIESパートナー加盟店」のAmazonやセブン-イレブンなどでは還元率2%、「ポイントップ登録(無料)」をすれば「スターバックスカード」へのチャージで還元率5.5%に! | ||||

| 【関連記事】◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~3%のJCBの入門用カード!Amazonやスタバをよく利用する20~30代は注目!◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証!◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! | ||||

◆セゾンパール・アメリカン・エキスプレス・カード Digital | ||||

| 0.5~3.0% | 初年度無料次年度以降も条件次第で無料(※) | AMEX | Suica | |

| 【セゾンパール・アメリカン・エキスプレス・カード Digitalのおすすめポイント】通常還元率は0.5%だが、QUICPay決済を利用した場合は還元率3%に大幅アップ! セブン-イレブン、ファミリーマート、ローソンといったコンビニはもちろん、マツモトキヨシやツルハグループなどのドラッグストア、ビックカメラやヨドバシカメラといった家電量販店など、QUICPayを利用できる店舗ではいつでもどこでも還元率3%になるので非常にお得! 貯まるポイントは、有効期限のない「永久不滅ポイント」なので、ポイントの失効を気にする必要がないのもメリット!(※ 2年目以降1100円。ただし、年一回でもクレジットカードの利用があれば次年度以降も無料。) | ||||

| 【関連記事】◆【クレジットカード・オブ・ザ・イヤー 2021年版】「おすすめクレジットカード」を2人の専門家が選出! 全8部門の“2021年の最優秀カード”を詳しく解説!(ニューカマー部門)◆「セゾンパール・アメックス・カード Digital」は、QUICPayで3%還元と超お得! 最短5分で発行できる「SAISON CARD Digital」の申し込み方法も解説! | ||||

◆三井住友カード ゴールド(NL) | ||||

0.5~5.0% | 5500円(ただし、年100万円以上の利用で次年度から永年無料) | VISAMaster | iD | |

| 【三井住友カード ゴールド(NL)のおすすめポイント】2021年7月1日に発行が始まった、券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、セブン-イレブン、ファミリーマート、ローソン、マクドナルドで「Visaのタッチ決済」または「Mastercardコンタクトレス」で支払うと還元率5%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得!※1 SBI証券での積立投資など、一部の支払いは集計の対象外。※2 一部店舗では還元率5.0%とならない場合あり。また、一部店舗では「Visaのタッチ決済」および「Mastercardコンタクトレス」が利用不可。 | ||||

| 【関連記事】◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで5%還元、空港ラウンジや旅行保険などの特典も付帯してお得!◆三井住友カードが「1ポイント=1円」で請求額に充当できる「<新>キャッシュバック」を開始! 高還元な「プラチナプリファード」の魅力がますますアップ! | ||||

◆au PAY カード | ||||

1.0~2.0% | 初年度無料次年度以降も条件次第で無料(※) | VISAMaster | - | |

| 【au PAY カードのおすすめポイント】通常還元率1.0%でPontaポイントが貯まり、マツモトキヨシやかっぱ寿司などの「au PAY ポイントアップ店」では還元率1.5~2.0%以上に達する、auユーザー以外も得するクレジットカード! さらに、スマホ決済の「au PAY」へのチャージでも1.0%分のポイントが貯まり、「au PAY(コード払い)」の利用時に0.5%分のポイントが貯まるので、合計還元率1.5%でPontaポイントを2重取りできる! しかも、初年度は年会費無料、2年目以降は年会費1375円(税込)だが、年に1回でもカード決済、もしくは携帯電話などのauのサービスを利用していれば次年度以降の年会費も無料に!(※ 2年目以降1375円。ただし、年一回でも利用した場合、もしくは「au ID」に「au PAY カード」を紐付けて、携帯電話などのauサービスを利用している場合は次年度無料) | ||||

| 【関連記事】◆【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(スマホ決済+クレジットカード部門)◆「au PAY カード」が“ローソンで一番得するクレジットカード”に進化! 年会費“実質”無料、通常還元率1%、ローソンで最大12%還元、auユーザー以外もお得に!◆Pontaポイントが貯まりやすいクレジットカードは?「ローソンPontaプラス」や「au PAYカード」「リクルートカード」など4枚の年会費や還元率を比較して検証! | ||||

【Marriott Bonvoyアメックス・プレミアム】年150万円利用で「無料宿泊特典」+「上級会員資格」がもらえて得する最強ホテルカード⇒関連記事はこちら